【長期投資編】

本記事では、オープンチャット「あつまれ!投資初心者の森!」において、投資初心者の方から今まであった質問をブログ形式でまとめています。

目次から、知りたい質問の位置まで飛べるようになっています。

本記事の回答は、主に大学生投資家ひろくん(@rainbowswan777)とオープンチャット運営をされているHixさん(@haxbaz)が投資初心者の質問に回答したものをベースに作成しています。

ふたりとも、ある程度投資をかじった個人投資家です。

投資のプロの模範解答というよりも、投資の先輩としてのアドバイス的な感覚でお読みください。

Q:投資信託を複数持つってどうなの?

回答

- 全然OK!

- 投資先の国、地域を自分好みのバランスに調整できる

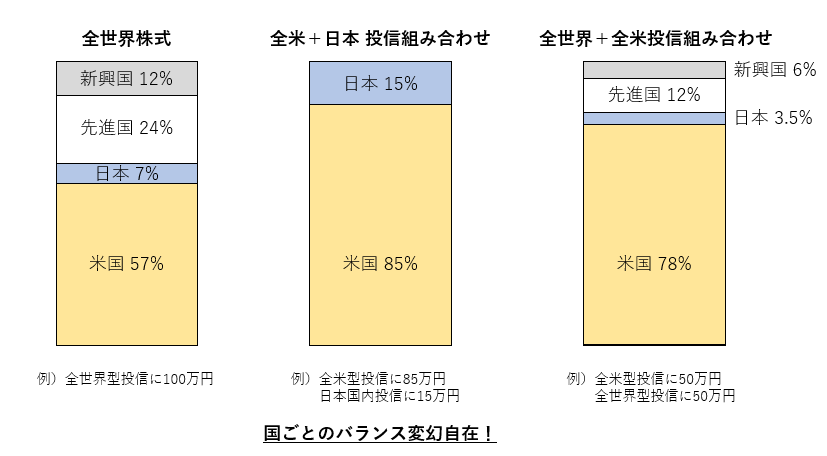

全世界型投信のみ購入した場合は、上図左のように国別のバランスは固定されてしまう。

- もっと米国の割合を減らしたい

- 日本への投資割合を高めたい

という微調整ができない。

上図真ん中や右のように、複数の投資信託を組み合わせることで、あなたが投資したいバランスで投資することができる。

どの国にどれくらい投資をするか決めるのは判断が難しいが、投資の自由度が高まることは確実。

投信を売却する際にも、1種類の投信しか所有していないとそれを売るしか選択肢がなくなる。

複数の投資信託を所有していれば、「近年好調で含み益がたまっている日本株を売却しよう」とか「今後成長が期待される新興国は持ったままにしておこう」など調節が可能。

どの投資信託を売却するかの判断も難しいが、判断に困ればすべての投信をバランスよく売却すればいい。

選択肢を多く持てることは後々有利に働く可能性有り。

【注意点】

あまりにたくさんの投資信託を購入すると自分で把握しきれなくなる可能性有り。

やり過ぎに注意。

↑↑迷っている方、参考にどうぞ

Q:バイ&ホールドって何があっても売らないの?

回答

- 「市場の良し悪しによらず持ち続ける」くらいのスタンス

- 生活においてお金が必要になったタイミングでは、損益状況によらず売却する

市場が大暴落したからと言ってろうばい売りすることもせず、高額な含み益がでても利確はしない。

まとまったお金が必要になったタイミングでは、損益は気にせずに売却する。

しかし、多少の病気や短期間の労働収入の減少or消失には耐えられるように現金はある程度残しておくべき(生活防衛資金)。

Q:つみたてNISAって個人投資家にとって良い制度なの?

回答

長期投資で資産形成をするなら絶対活用するべき制度

利益を出さないと意味がない制度

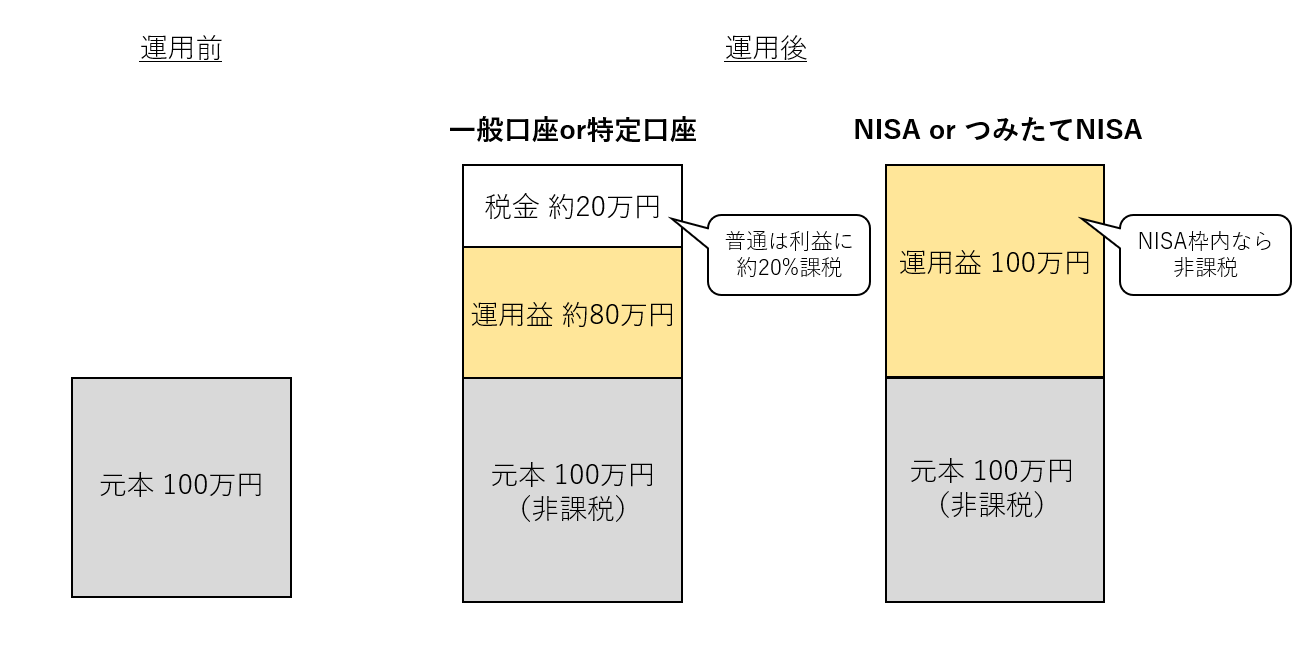

NISA、つみたてNISAは国が主導しており、投資への意識が弱い日本国民に投資を浸透させるために始めた制度。

本来株式投資で得られた利益には、約20%の税金がかかるが、NISA、つみたてNISA制度を利用すれば税金を払わずに済む。

NISA枠では、利益をあげないと恩恵を受けることができない。

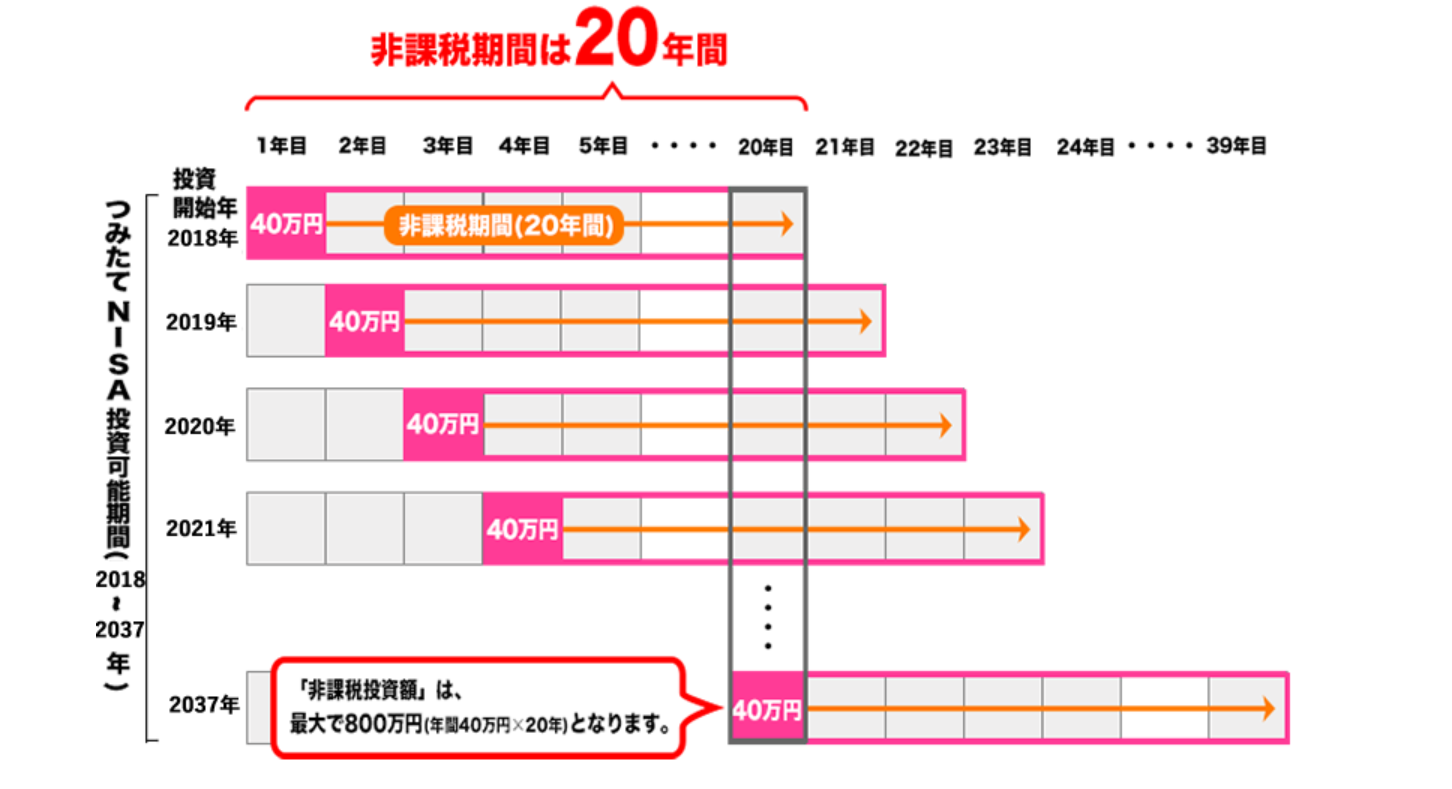

【一般NISA・つみたてNISA比較】

| 一般NISA | つみたてNISA | |

| 運用期間 | 5年(ロールオーバー可能) | 20年 |

| 年間非課税枠 | 120万円 | 40万円 |

| 非課税枠総額 | 600万円 | 800万円 |

| 投資対象 | 株式、ETF、投信 | 国指定の投信、ETF |

過去の株式市場では、長期でみると平均して4%程度のリターンを上げ続けてきた。

15年以上の長期間でみれば、リターンがマイナスになったことがない実績もある。

つみたてNISAの方が利益をあげやすく、制度を有効活用しやすい。

運用期間、非課税運用総額も一般NISAより優れている。

Q:つみたてNISAで購入した投信は20年経ったら売却しないといけないの?

回答

売却しなくてもOK

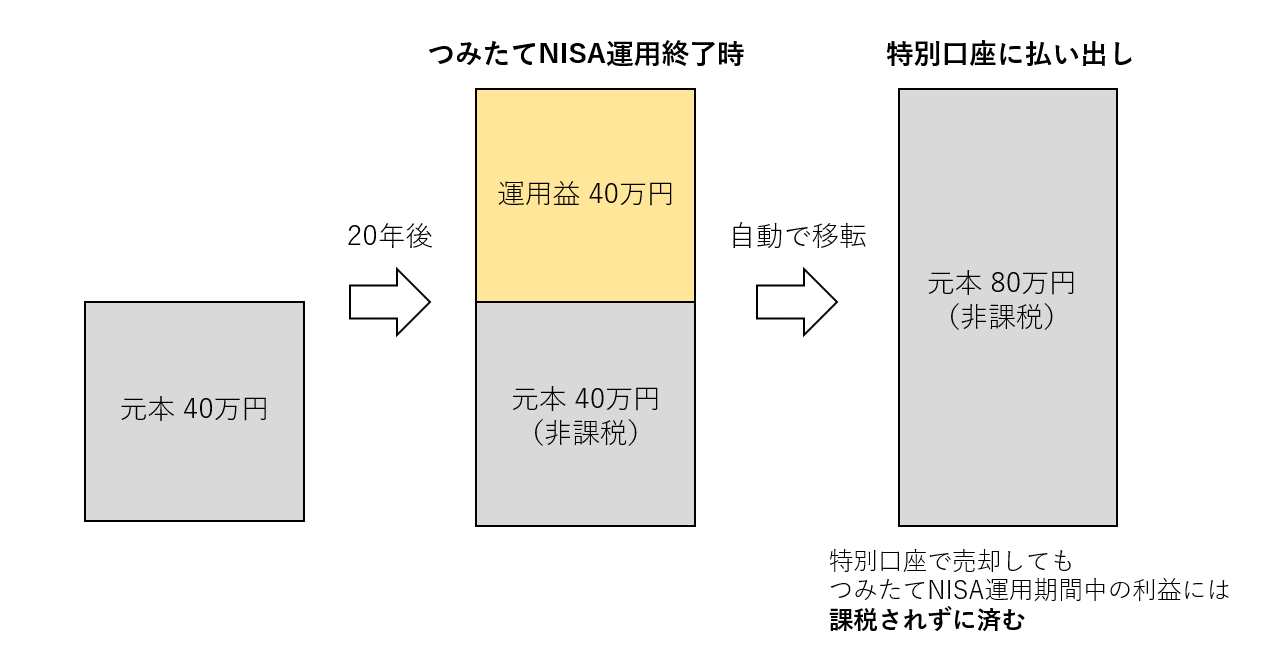

買った年から20年の非課税期間を経過したもの(元本最大40万円)は、一般口座や特別口座に払い出される。

引用元:金融庁

払い出されたときには、元本40万円と20年の運用益が、新しい口座(一般口座or特別口座)では元本として勘定される。

運用期間終盤に焦って売却しなくてもOK!

唯一損するのは、20年間経過して、株価が当時より下落していた場合。

いつ投資を始めても(リーマンショックのような大暴落があったとしても)、15年間保有すれば投資額よりもプラスになっていると明らかにされています。

引用元:Dybe!

20年保有してリターンがマイナスになっている可能性は非常に低いでしょう。

Q:長期のキャピタルゲインを狙うなら暴落しやすい銘柄の方が有利?

回答

現金化したいタイミングに暴落する可能性、暴落後の株価の戻りが優れない可能性はあるので注意が必要

例)VIGは暴落しにくい銘柄といわれている。

VIGと似た値動きで、暴落時には大きく下げるVOOがある。

暴落時に安く買えないVIGよりも、暴落時に買い込めるVOOの方が定額積立をするならパフォーマンスが高くなるのではないか?

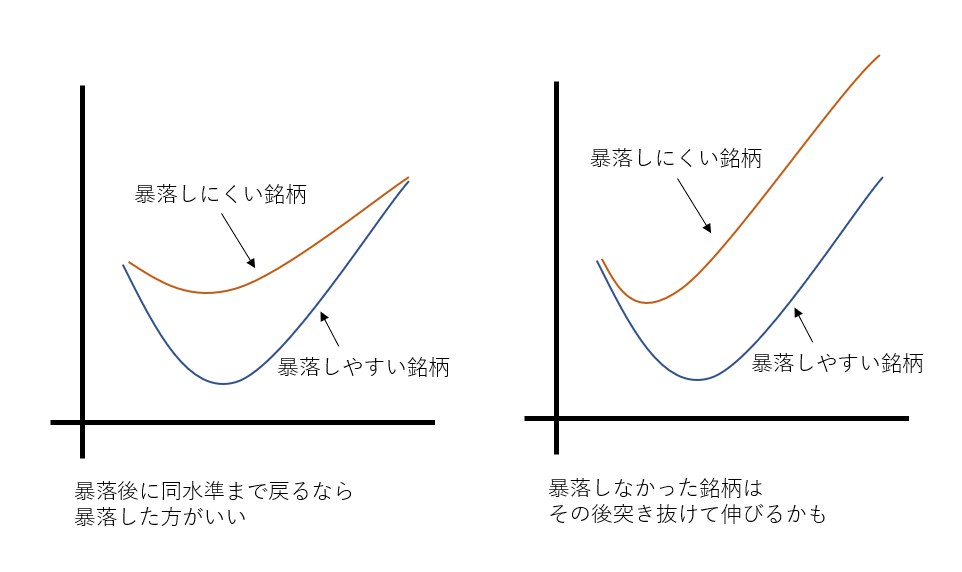

A.株価が同じ水準まで戻るのであれば、暴落しやすい銘柄の方が安い時に多く買えるのでリターンは高くなる。

しかし、株価が同じ水準まで戻る保証はどこにもない。

暴落した銘柄(例だとVOO)が暴落前の水準まで株価が回復するうちに、そうでない銘柄(VIG)はさらに株価を成長させているかもしれない。

また、暴落しやすい銘柄は、売却したいタイミングで暴落している可能性が比較的高いというリスクもある。

Q:ウェルスナビでの積み立ては有効なのか?

注意喚起

- 手数料割高

- 資産形成を深く調べないまま開始しないように

ウェルスナビ積み立てのデメリット、注意点を紹介します。

①手数料が1%と高い

優良な投信であれば手数料は0.1%程度

手数料差(0.9%)ほど、優良な投信を上回ることができるかは疑問。

②資産形成について深く調べずに積み立てるのは危険

資産形成において最悪なのは、暴落したタイミングで損に耐え切れずに売却、解約してしまうこと。

自分でしっかりと調べずに、なんとなくウェルスナビなどの自動で資産形成を行ってくれる仕組みを利用していると、知識不足から損な判断をしてしまう可能性有り。

- 資産形成、長期投資の基礎

- ウェルスナビの仕組み

をしっかりと理解したうえで、ウェルスナビを選択するのであればOK